返利和激励措施

电动车辆税收抵免和返利的解释说明

近年来,电动车辆的质量有了很大的提高。 由于锂电池的成本已大幅下降,我们现在有多种经济实惠的选择。联邦税收抵免(tax credit)最多可为您节省 7,500 美元。 有了这些激励措施,许多电动车辆车型的成本远低于美国新车的平均价格

传统个人退休金账户(IRA) 新的联邦税收抵免(现称为环保车辆抵免)于 2023 年 1 月 1 日生效,有效期至 2032 年。新的联邦税收抵免有很多且复杂的变动,因此在考虑购买您的下一辆电动车辆之前,请仔细阅读以下内容。

特殊情况:2023年1月1日 - 2023年4月17日

IRA 对环保车辆税收抵免增加了新的要求,我们将在下面详细讨论。 然而,这些要求中的一个关键部分 - 涉及电池组件和矿物 - 被推迟,这意味着:目前有资格获得联邦税收抵免的车辆,在 2023 年晚些时候不一定符合条件,反之亦然。在 2022年12月,美国财政部表示将推迟发布电动车辆的电池所需材料的采购指导推迟到2023年3月。这个指导已更新,特殊情况时间于2023年4月17日结束。

我们该如何解读这段话? 在这段短时间内,部分在北美完成最终组装的电动车辆有资格获得环保车辆税收抵免,无论下面提到的电池限制如何。 但是,消费者必须满足所有其他条件(如下所述)才能获得税收抵免。

请注意,根据美国国税局的说法,“在财政部和国税局发布指导之前订购或购买,但在指导发布之后投入使用的车辆,将受到关键矿物和电池组件要求的约束。” 这意味着,如果您购买的车辆仅在 2023 年 1 月 1 日至 2023 年 4 月 17 日这段时间内符合联邦税收抵免资格,那么您需要拥有车辆(也称为使用中)才能收到税收减免。

以下是 “通货膨胀减少法案” 对联邦税收抵免的其他变更。

取消制造商上限

此前,对于那些在美国已经销售了 20 万辆电动车辆的制造商,联邦税收抵免被逐步取消。 现在新的环保车辆税收抵免取消了这一上限。

新的收入要求

自 2023 年起,为了获得环保车辆税收抵免的资格,您需要满足收入上限。 以下是修改后的调整后总收入 (AGI) 上限:

- 共同申报者的收入必须为 300,000 美元或以下。

- 户主的收入必须为 225,000 美元或以下。

- 个人申报者的收入必须为 150,000 美元或以下。

您可以从您收到车辆的当年或前一年开始使用修改后的调整后总收入(AGI)计算,以较低者为准。 如果您的 AGI 在两年内有一年低于上限,您就可以申请抵免。

税收抵免索赔的限制

个人每三年只能申请一次联邦税收抵免。

新车要求

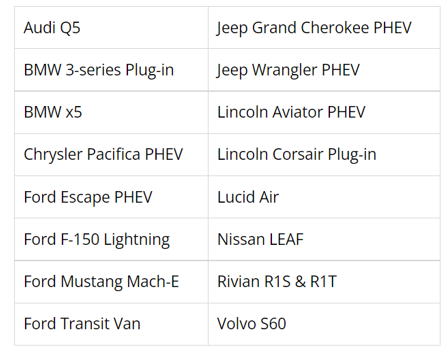

为了获得联邦税收优惠的资格,车辆必须满足以下条件(a)在北美组装,(b)满足价格上限要求,以及(c)满足复杂的电池要求,随着时间的推移会有增加和变化 。

为了获得联邦税收抵免的资格,车辆不得超过相应的:

- 轿车 和 掀背车 - 55,000 美元

- SUV、皮卡和货车 - 80,000 美元<

需要明确的是,如果您正在选购一辆建议零售价(MSRP)2,000 美元的轿车,但经销商以 57,000 美元的价格向您出售车辆,您仍然有资格获得联邦税收抵免,因为它是基于建议零售价,而不是基于最终成交价格。

美国国税局 (IRS) 拥有一份符合条件的制造商名单,这些制造商生产的车辆目前有资格获得抵免,前提是满足所有其他要求

消费者还需要在这个 IRS 工具里输入车辆识别码 (VIN),以确保购买的车辆符合税收抵免的条件。

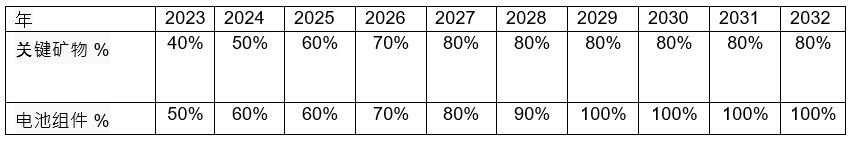

新的电池要求分为两类:关键矿物和电池组件。

- 关键矿物

- 从 2023 年开始,价值 40% 的电池矿物必须在北美或与美国签订自由贸易协定的国家开采或加工,或在美国回收。 这个比例将随着时间的推移而上升(见下表)。

- 如果车辆满足此要求,则有资格获得 3,750 美元的联邦税收抵免。

- 电池组件

- 从 2023 年开始,电池组件50%以上的价值必须在北美制造或组装。 这个比例将随着时间的推移而增加,详情请参见下表。

- 如果车辆满足此要求,则有资格获得 3,750 美元的联邦税收抵免。

- 如果车辆满足两项电池要求,则有资格获得 7,500 美元的全额联邦税收抵免。

符合这些条件的车辆的名单是不断变化的,您可以在这里找到。

二手车

从 2023 年开始,二手电动车辆首次有资格获得联邦税收抵免! 以下是买家需要了解的几个重点。

二手车没有电池采购要求。

买家可以获得 4,000 美元或成交价格 30% 的税收抵免,以较低者为准。 车辆必须是从经销商处购买,并且车龄至少为 2 年。

车辆的成交价不能超过 25,000 美元。

二手车税收抵免仅适用于首次转售的车辆。

共同申报者的收入上限为 150,000 美元,个人申报者的收入上限为 75,000 美元。

2024 年及以后

从 2024 年 1 月 1 日开始 消费者可以选择在每年报税期间申请税收抵免,或者选择在购车时将环保车辆 抵免转让给符合条件的卖家(车辆经销商),并将抵免金额用作首付款或制造商建议零售额(MSRP)的折扣优惠。 经销商如果想在销售时提供税收抵免,那么必须向美国国税局注册,买家必须确认自己是否符合税收抵免的收入上限。 买家可以选择接受现金或将抵免金额用于支付电动车辆的价格。 如果买家的收入超过上限,那么买家在报税时将需要向国税局偿还这笔抵免金额。 重要的是,当您选择将环保车辆抵免金额转让给符合条件的经销商时,您的个人纳税状况是不会造成影响的。 如果您购买车辆的经销商没有向国税局注册,那么您申请年度税款抵免时,您的个人纳税状况是会产生影响的。

如何开始购买流程?

我们更新了 Drive Green 购物界面,以便您可以更便捷的找到购买流程! - 您可以找到关于罗德岛和麻省的任何车辆的联邦税收抵免和州返利的金额。 点击这里开始购物!- 您可以找到关于罗德岛和麻省的任何车辆的联邦税收抵免和州返利的金额。 点击这里开始购物!

麻省

麻省的 (MOR-EV) 计划提供电动车辆的返利,但仅适用于麻省居民。 MOR-EV 返利方案现分为三个部分:MOR-EV 标准方案、MOR-EV 二手车方案和 MOR-EV+。 请注意,MOR-EV+ 可以与 MOR-EV 标准方案和 MOR-EV 二手车方案结合使用。

MOR-EV 标准方案

MOR-EV 标准方案为购买全电动车辆或燃料电池车辆的消费者提供 3,500 美元的返利。 如果适用,MOR-EV 标准方案可以和 MOR-EV+ 结合使用。 MOR-EV标准方案详情如下:

- 建议零售价(MSRP)总额低于 55,000 美元的电池电动车辆 (BEVs) 和燃料电池电动车辆 (FCEV) 有资格获得 3,500 美元的返利。

- 您必须是麻省居民,或者是位于麻省并获得经营许可的企业或非营利组织。

- 麻省居民可以在麻省州内或州外购买/租赁车辆,但车辆必须在购买/租赁后 90 天内在麻省注册。

- 麻省居民可以在符合条件的经销商购车时获得返利,或者在购买后 90 天内在 MOR-EV 网站上申请返利。

- 购买的车辆必须在 RM 保持登记至少连续 36 个月在麻省使用。

- 租赁车辆的租赁期限必须至少为 36 个月。

MOR-EV 标准方案申请要求

- 销售点返利

- 消费者必须核实是否从符合条件的经销商购买/租赁车辆。

- 个人消费者必须携带麻省驾照的副本或政府部门批准的其他有效的麻省居住证明。

- 参与销售点计划必须在经销商处签署申请人条款和条件的副本(由经销商提供)。

- 必须在经销商处签署返利转账确认表(由经销商提供)。

- 购买或租赁后返利

- 在购买或租赁后 90 天内在线申请。

- 提交车辆的麻省登记证书副本。

- 提交最终销售或租赁合同的副本,并列出收到的抵免、优惠和奖励。

- 提交麻省驾照的副本或政府部门批准的其他有效的麻省居住证明。

MOR-EV 二手车方案

MOR-EV 二手车方案为麻省居民提供 3,500 美元的返利。 重要细节如下:

- 车辆必须在麻省授权经销商处购买。

- 最终成交价必须为 40,000 美元或更低。 最终成交价包括与车辆配置版本相关的价格,但不包括注册费、文件费或销售税和使用税。

- 消费者必须参加收入资格计划。 请参阅此处了解详细信息。

- 如果麻省居民不参加收入资格计划,那么修改后的调整后总收入 (AGI) 不能超过:

- 已婚联合申报或未亡配偶申报为 150,000 美元。

- 户主 112,500 美元。

- 其他所有人为 75,000 美元。

您可以在此处找到申请流程所需的重要文件。

MOR-EV+

MOR-EV+ 是额外的 1,500 美元返利,可与 MOR-EV 二手车方案或 MOR-EV 标准方案结合使用。 MOR-EV+ 申请人应该知道:

- 申请人必须参加符合收入资格的援助计划。

- 这不是销售点返利。 申请人可以在购买/租赁后 90 天内在线申请。

- 在 2022 年 11 月 10 日或之后购买/租赁符合条件的全新或二手轻型电动车辆或燃料电池电动车辆的符合资格的居民必须在 2023 年 11 月 6 日之前申请 MOR-EV 返利。

请访问 MOR_EV 网站了解更多信息并进行申请。

MOR-EV 皮卡方案

MOR-EV 皮卡方案为购买全电动皮卡或燃料电池皮卡提供 7,500 美元的返利。 如果适用,MOR-EV 标准方案可以与 MOR-EV+ 结合使用。 MOR-EV皮卡计划详情如下:

- 总车辆重量在 6,000 至 10,000 磅之间的新型公路用途的电池电动皮卡或燃料电池电动皮卡。

- 总车辆重量在 8,5001-10,000 磅之间的任何车身类型的新型公路电池电动车辆或燃料电池电动车辆。

- 最高建议零售价(MSRP)为 80,000 美元。

MOR-EV 皮卡申请要求

- MOR-EV 皮卡和 2b 级车辆的返利接受者必须保留受惠车辆的所有权,并在购买或租赁车辆后立即在麻省机动车辆登记处保持有效登记至少连续 36 个月。

- 如果车辆是租赁的,则需要至少 36 个月的租赁期限才能获得方案资格。

- MOR-EV 皮卡和 2b 级车辆的个体申请人也可能有资格获得 MOR-EV+ 返利; 请直接联系计划管理员以获取更多信息。

目前符合条件的车辆有福特 E-Transit、福特 F-150 Lightning、Rivian R1S 和 Rivian R1T。 请访问 MOR-EV 网站了解更多信息并进行申请

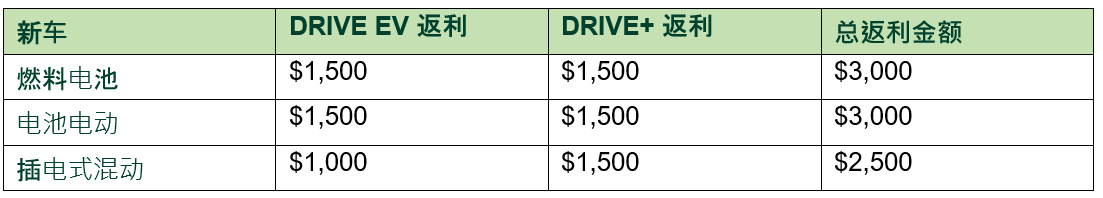

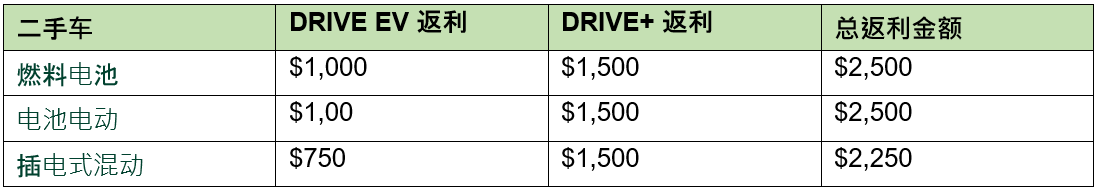

罗德岛

罗德岛车辆电气计划 (DRIVE EV) 仅适用于罗德岛居民。 计划详情如下:

现在有三个计划:DRIVE EV、DRIVE+ 和 DRIVE EV FLEET。

DRIVE EV 面向所有罗德岛居民,DRIVE+ 为满足特定收入要求的罗德岛 居民提供高达 1,500 美元的额外奖励。 DRIVE EV FLEET 适用于小型企业、非营利组织和公共部门实体,因此我们不会在此详细介绍,但请随时查看该网站.

符合资格的申请人将在购买或租赁日后的 120 天内在线申请返利计划。 这个计划是先到先得的。

车辆必须在获得许可的罗德岛车辆经销商或合格的麻省经销商之一(如下)购买并在罗德岛注册。 能源办公室(Office of Energy Resources)可能会根据具体情况对不在下面列表中的经销商进行例外处理。 请联系 OER 了解更多信息。 车辆必须在 2023 年 8 月 1 日或之后购买或租赁,才有资格享受这个州外购车的例外。

First Ford - Fall River, MA

VW of North Attleboro - North Attleborough, MA

Boch Nissan South - North Attleborough, MA

Boch Toyota South - North Attleborough, MA

Patriot Subaru of North Attleboro - North Attleborough, MA

Kia of Attleboro - Attleboro, MA

Stateline Subaru - Somerset, MA

Courtesy Mitsubishi - Attleboro, MA

Milford Nissan - Milford, MA

购买或租赁新的电动车辆的最终销售和购买价格协议必须等于或低于 60,000 美元。

购买或租赁二手电动车辆的最终销售和购买价格协议必须等于或低于 40,000 美元。

以下是返利的详细内容。

请访问 DRIVE EV 网站了解更多信息并进行申请。

**请注意, 对于 2023 年 10 月 3 日之前购买或租赁的车辆,标准返利仍高达 2,000 美元。 对于 2023 年 10 月 3 日或之后的所有购买或租赁,符合条件的新电动车辆的新标准返利金额最高为 1,500 美元。